En los últimos años se viene observando un creciente interés por el análisis de los modelos de negocio de las entidades financieras desde todos los ángulos: los reguladores y supervisores muestran su preocupación por la viabilidad y sostenibilidad de las entidades, las propias entidades revisan sus modelos de negocio, y desde el ámbito académico se presta una atención creciente a esta materia. Si bien esta preocupación existía anteriormente en todos estos ámbitos (véase Llewellyn, 1999), ha sido tras los diversos colapsos derivados de la crisis financiera cuando este interés se ha acrecentado significativamente.

En el momento actual, esto viene a sumarse a la transformación sin precedentes que las entidades financieras están experimentando en sus modelos de negocio: la rentabilidad se ve amenazada por los tipos de interés, por la incertidumbre macroeconómica y por la entrada de nuevos competidores; la regulación, en parte como consecuencia de la crisis financiera, introduce una exigencia creciente en todos los ámbitos de la actividad bancaria; y la tecnología y los cambios en los clientes están cuestionando la forma tradicional de hacer banca.

Análisis del modelo de negocio

En mayor detalle, varios de los principales factores que están caracterizando el entorno en el que operan las entidades financieras en los últimos años son:

- Un contexto macroeconómico en el que, a pesar del mayor crecimiento, subsisten riesgos e incertidumbres, caracterizado en las principales economías desarrolladas por un crecimiento sostenido pero moderado del PIB, un proceso de desapalancamiento del sector privado, un periodo prolongado de baja inflación y tipos de interés en mínimos históricos, y una mejora del desempleo que contribuye en parte a contener la morosidad. A esto se suma el cambio en el patrón de crecimiento de algunas de las principales economías del mundo (p. ej. China, Rusia o Brasil).

- Un entorno normativo de exigencia y complejidad crecientes, en todos los ámbitos: (i) capital y provisiones (Basilea III; modificaciones de los métodos de cálculo del capital regulatorio en los principales riesgos; requerimientos sobre la estructura de balance (TLAC, MREL); planificación de capital; ICAAP e ILAAP; stress test; IAS 39 e IFRS 9 en provisiones crediticias); (ii) información y reporting (BCBS239, FINREP, COREP, STE, AnaCredit, AQR, Asset Encumbrance, EMIR, FATCA, Nuevo Marco Europeo de Información del ECB, etc.); y (iii) otros requerimientos (conduct, compliance, gestión del riesgo de modelo, ring fencing, gobierno corporativo y planes de resolución, entre otros). Esto coincide en el tiempo con un proceso supervisor en transformación, marcado en Europa por la constitución del Mecanismo Único de Supervisión (SSM, por sus siglas en inglés) y del proceso de revisión y evaluación supervisora (SREP) en la Unión Europea, que armoniza y eleva la exigencia en la supervisión bancaria.

- Una transformación tecnológica sin precedentes, caracterizada por el incremento exponencial de las capacidades de generación y acceso a la información, almacenamiento, procesamiento y modelización. Esto produce a su vez cambios en el comportamiento de los clientes, en particular en el uso de los canales digitales y las redes sociales, y la aparición de nuevos competidores no bancarios, incluyendo una fracción significativa de intermediarios financieros no regulados (shadow banking) y entidades de carácter tecnológico con nuevos modelos de negocio (fintech).

Todo ello deriva en una creciente presión sobre la rentabilidad producida, entre otros, por los reducidos tipos de interés. De acuerdo con la Fed, los márgenes financieros de la banca se han reducido en más de 100 pb desde el año 2000, 70 de ellos en los últimos 5 años, tanto por el lado del activo (menor margen en los préstamos, pero también en securities y otros activos) como por el del pasivo (requerimientos regulatorios sobre la estructura de financiación y resistencia a aplicar tipos negativos a los depósitos, lo que dificulta el aprovechamiento del entorno de tipos bajos).

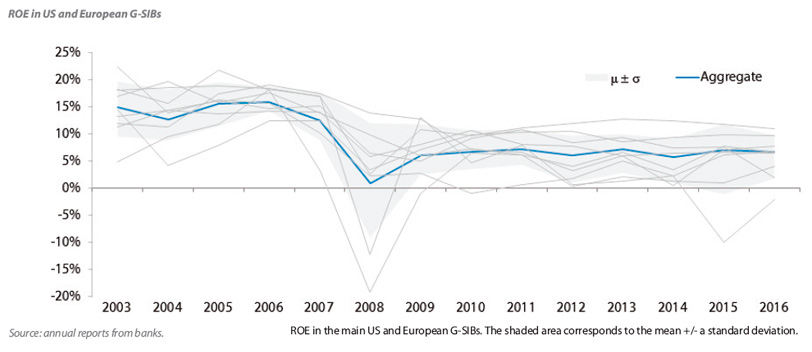

Este contexto es, en cierta medida, un efecto de la crisis financiera iniciada en 2007, que ha reducido de forma significativa la rentabilidad bancaria: los niveles de ROE, que antes de la crisis se situaban con frecuencia por encima del 15%, ahora están próximos al coste de capital (incluso, con frecuencia, por debajo del mismo) en las economías más bancarizadas.

Como consecuencia, hay una preocupación explícita por parte de entidades, reguladores y supervisores sobre la insuficiencia de estos niveles para hacer frente a los costes. En palabras de Danièle Nouy: “El ROE de los bancos de la zona euro está aún muy por debajo de su coste de capital”.

Esta preocupación por la rentabilidad no tiene una solución evidente: las entidades intentan combinar la reducción de costes, tanto en su enfoque más tradicional (oficinas, dimensionamiento) como en el más disruptivo (digitalización), con el aumento de los ingresos (pricing, comisiones).

En este contexto, cobra especial importancia el análisis del modelo de negocio (business model analysis, BMA), y dentro de él la gestión del riesgo de negocio o riesgo estratégico, definido como: “El riesgo actual o potencial en beneficios y capital que surge de los cambios en el entorno de negocio y de las decisiones de negocio adversas, la aplicación inadecuada de las decisiones o la falta de respuesta a los cambios en el entorno de negocio”.

El riesgo de negocio, así entendido, está recibiendo considerable atención por parte de reguladores y supervisores:

- El ECB lo sitúa como máxima prioridad en la supervisión, y dentro del SREP en efecto dedica uno de sus cuatro bloques de análisis a la evaluación del modelo de negocio, al mismo nivel que la evaluación del gobierno y la gestión de riesgos, del capital y de la liquidez.

- La EBA publica por primera vez una guía que explicita cómo debe ser supervisado, e introduce el análisis del modelo de negocio (BMA) como herramienta supervisora centrada en determinar la viabilidad (a 12 meses), la sostenibilidad (a 3 años) y las vulnerabilidades clave del modelo de negocio de cada entidad supervisada.

- La Fed sitúa el modelo de negocio como un eje fundamental para diferenciar la profundidad y el tipo de supervisión y, dentro del ejercicio CCAR15, requiere proyecciones detalladas de ingresos y gastos, así como una explicación de los cambios previstos en el modelo de negocio de la entidad.

Más aún, hay una creciente preocupación por el carácter potencialmente sistémico del riesgo de negocio, por cuanto: “La escasa rentabilidad es obviamente una gran preocupación para los accionistas de los bancos. Y también preocupa a los supervisores. A largo plazo, una baja rentabilidad pone en peligro la capacidad de los bancos de generar capital y acceder a los mercados financieros. En última instancia, la falta de rentabilidad afecta la estabilidad de los bancos”.

En este contexto, el presente estudio pretende proporcionar una visión al mismo tiempo detallada y global del análisis del modelo de negocio por parte de los supervisores. Para ello, el documento se estructura en tres secciones, que responden a tres objetivos:

- Describir el nuevo entorno del negocio bancario, a través del análisis del contexto macroeconómico, regulatorio y tecnológico, presentando los principales elementos que subyacen a la evolución de la rentabilidad.

- Exponer el concepto de Business Model Analysis (BMA) y distintos enfoques supervisores en relación con el análisis del modelo de negocio, con especial atención al caso de la Unión Europea.

- Resumir la respuesta de las entidades al BMA supervisor, con foco en las distintas herramientas y métricas que las entidades emplean para el análisis del modelo de negocio.

Para más información, accede al documento completo en PDF haciendo clic aquí. Documento también disponible en inglés y portugués.